今年の確定申告(2021年分)の期間は2月16日(水)から3月15日(火)です。還付申告の場合は1月から提出可能です。(還付申告とは確定申告の義務がない人が還付のために行う確定申告のことです)

今年も昨年に続き、確定申告会場への入場には時間枠を区切った「入場整理券」が必要となります。(申告書等の提出のみの場合は不要)

もちろん郵送により申告も可能ですが、どうせならe-Taxを利用して全てオンラインで申告を済ませてしまうことをお勧めします。オンライン送付については2月16日より前でも送付可能です。

本記事は、筆者(公的年金等が収入の大半を占めるシニア)の経験を元に、2021年分の医療費控除と保険料控除について確定申告をするときに気になったポイントをまとめたものです。

目次

確定申告の必要性について

一般的に自営業やフリーランスなど、課税所得がある人は確定申告をすることになりますが、サラリーマンの方(給与所得がある方)は会社で年末調整をしてくれるので、給与が2000万円を超えたり、給与以外の課税所得(年末調整を受けていない給与を含む)が20万円を超えるなどの例外を除いて、基本的に所得税の確定申告は必要ありません。

また、公的年金等が収入の大半を占める方も、全ての公的年金等が源泉徴収されており、以下の条件に当てはまる場合は確定申告をする義務はありません。

- 公的年金等の収入金額が400万円以下

- 公的年金等に係る雑所得以外の所得金額が20万円以下

詳細は確定申告が必要な方(国税庁)を参照して下さい。

但し確定申告が必要ない方でも、医療費控除や寄付金控除、年末調整で控除を受けていない生命保険控除や地震保険控除などがある場合は、確定申告をすれば税金が戻る場合があります。

詳細は確定申告をすれば税金が戻る方(国税庁)を参照して下さい。

なお、公的年金等に係る雑所得以外の所得があるとき、確定申告をしない場合は別途住民税の申告が必要になります。

オンラインでの確定申告について

個人の方が確定申告をオンラインで行う場合は、まずは確定申告用データを国税庁のWebサイト「確定申告書等作成コーナー」で作成することになります。

作成した確定申告用データは、e-Taxのしくみにより国税庁に送信することができるのですが、このときマイナンバーカードを使う方式と、あらかじめ取得したID・パスワードを使う方式があります。

今後のことを考えると、筆者はマイナンバーカードを使う方式の方がいいと思います。マイナンバーカードの取得には時間が掛かるので、早めに取得しておきましょう。

マイナンバーカードの申し込みをしました

マイナンバーカードの申し込みをしました

マイナンバーカードを受け取りに区役所に行ってきました

マイナンバーカードを受け取りに区役所に行ってきました

オンライン申告をする環境としては、「パソコンとマイナンバーカード対応のICカードリーダライタ」、または「マイナンバーカード対応のスマートフォン」が必要です。

なお2022年1月から、パソコンでのオンライン申告において、マイナンバーカード対応のスマートフォンをICカードリーダライタの代わりに利用できるようになりました。具体的には、マイナンバーカードの読み取り時に、パソコン画面に表示されたQRコードをスマートフォンで読み、次いでマイナンバーカードをスマートフォンで読み取る形になります。

その他の手順については「確定申告書等作成コーナー」の指示通りに進めれば問題ないと思います。基本的な部分は昨年から変わっていませんので、昨年の記事も参考にして頂ければと思います。

医療費控除の確定申告をe-Taxを使ってネットだけで済ませる

医療費控除の確定申告をe-Taxを使ってネットだけで済ませる

確定申告書の雑所得の区分に追加された「業務」について

昨年の申告書から「所得金額等」の「雑所得」欄に「公的年金等」「その他」に加えて「業務」という区分が追加されています。

「業務」に係るものとは、「副業に係る収入のうち営利を目的とした継続的なもの」をいいます。

これは2022年以降の所得税において、前々年分の業務に係る雑所得の収入金額により扱いが変わる(300万円超は現金預金取引等関係書類を保存しなければならない、など)ことによるものです。

事業収入ではなく雑収入として申告する業務収入がある場合は、以前のように「その他」ではなく「業務」という区分で申告することになります。

参考:雑所得(国税庁)

医療費控除のポイント

医療控除を受けるには、医療費の領収書等を元にした医療費控除の明細書の添付が必要になります。(領収書等は5年間保管が必要です)

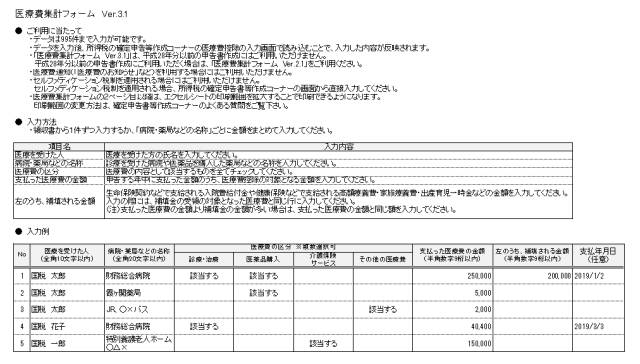

医療費控除の明細書については国税庁のホームページからダウンロードできる「医療費集計フォーム(Ver3.1)」を利用すると便利です。

このフォームは、

- Microsoft Office Excel 2013

- Microsoft Office Excel 2016

- Microsoft Office Excel 2019

- Microsoft Office Excel 2021

- Microsoft Office Excel for Mac 2019

- Microsoft Office Excel for Mac 2021

- LibreOffice 7.1

- LibreOffice 7.2

での動作確認がされており、国税庁の「確定申告書等作成コーナー」で申告書を作成するときに読み込むことが出来ます。

作成に当たっては、基本的に領収書ごとに行を変えて入力していくだけですが、医療費控除の対象にならない費用については除外します。

例えば健康診断やがん検診、インフルエンザ予防接種に掛かった費用などは対象外です。入院時に希望した差額ベッド代とかタオルなどのレンタル料も対象にならないようです。

それから、医療保険の入院給付金、手術給付金は、給付対象となった支払いと同じ行の「左のうち、補填される金額」欄に記載します。

医療費控除の計算においては、支払った医療費の金額からその医療費を補填する保険金等の金額を差し引くこととされています。支払った医療費の金額を補填金が上回る場合は、補填対象の医療費として支払った額と同じ額を補填される金額欄に記入すれば良いようです。

ところで、医療費控除情報については、マイナポータル連携により確定申告時の自動入力が可能(実際に連携できるようになるのは2月9日以降)となりましたが、2021年分は9月~12月診療分に限定されています。1年分が対象となるのは2022年からとなります。

また、家族分の医療費控除情報も取り込みたい場合は、家族のマイナポータルで代理人登録をする必要があります。

なお、医療費通知情報をマイナポータルから取得するには、マイナンバーカードの健康保険証としての利用申込が必要ですが、これはマイナポイント第二弾の条件のひとつにもなっています。設定しておくことで、いずれ7,500円分のポイントが付与されるばずです。

保険料控除のポイント(マイナポータル連携)

年末調整をしている場合は、生命保険、地震保険、社会保険などで支払った保険料は控除されますが、年末調整をしていない場合は、確定申告することで還付される場合があります。

確定申告をe-Taxで行う場合は、控除証明書の提出は不要になっていますが、申告書に情報を転記する必要がありますので、事前に用意しておきましょう。

また、控除証明書は5年間保管しておく必要がありますので留意しましょう。

なお2021年分の確定申告から、生命保険料控除、住宅ローン控除、株式等に係る譲渡所得等に加え、地震保険料控除、ふるさと納税(寄付金控除)、医療費控除がマイナポータル連携で自動入力が可能になりました。

但し、保険会社等の発行主体がマイナポータル連携に対応していることが必要です。利用できる保険会社等は「マイナポータル連携可能な控除証明書等発行主体一覧(国税庁)」で確認できます。

生命保険控除証明書電子データのマイナポータル連携について

控除証明書電子データのマイナポータル連携には、マイナポータルと利用する保険会社等での準備が必要になります。少し分かりづらい部分がありましたので簡単にまとめておきます。

なお、マイナポータル連携については、一度設定すれば翌年以降の設定は不要です。

以下、マイナンバーカードの取得とマイナンバー読み取り機器(ICカードリーダライタあるいはマイナンバーカード対応のスマートフォン)の準備は終わっていることが前提です。

(1) マイナポータルの開設

マイナポータルの利用者登録をします。マイナポータルの利用にはマイナンバーカードと読み取り機器が必要です。

(2) マイナポータルと「国税電子申告・納税システム(e-Tax)」の連携

国税庁のe-Taxとマイナポータルを連携させます。

具体的には、マイナポータルの機能「もっとつながる」から、「つながっていないウェブサイト」の「国税電子申告・納税システム(e-Tax)」の「つなぐ」ボタンを押し、指示に従って手続きします。

(3) マイナポータルと民間送達サービスの連携

民間の保険会社等とマイナポータルをつなぐ民間送達サービスのアカウントを開設します。

具体的には、マイナポータルの機能「もっとつながる」から、「つながっていないウェブサイト」の民間送達サービスの「つなぐ」ボタンを押し、指示に従って手続きします。

なお、現時点で民間送達サービスは「MyPost(日本郵便)」と「e-私書箱(野村総合研究所)」の2つがありますが、利用したい保険会社等が対応している民間送達サービスを選んで下さい。

保険会社等が対応している民間送達サービスは、前掲の「マイナポータル連携可能な控除証明書等発行主体一覧(国税庁)」で確認できます。

(4) 保険会社等へ民間送達サービスのアカウントの登録

保険会社等のサイトから、控除証明書等データをマイナポータル連携させる設定を行います。

具体的な方法は保険会社等により異なります。

- アフラック「マイナ手続きポータル」の利用申し込み

(メールアドレス登録→マイナンバーカード読み取り→契約者情報入力→申し込み完了) - マイナポータル連携の設定

(「マイナ手続きポータル」にログイン→「電子交付サービス」を選択→「e-私書箱連携」を実行)

となります。

実際にマイナポータルに電子データが発行されるのは、上記手続きをしたあと、稼働日で2~3日後のようです。

なお、急ぐ場合は自分で電子データ(XMLファイル)をダウンロードして利用することもできます。

まとめ

以上、公的年金等が収入の大半を占めるシニアの方が、医療費控除と保険料控除の還付申告をするときのポイントをまとめてみました。同じような状況にある方の参考にして頂ければと思います。

なお、今回オンラインで確定申告する過程で、マイナンバーカードと公的受取口座の紐付けを行うことが可能です。マイナポイント第二弾の条件のひとつ「公金受取口座の登録」が先行して完了することになりますので、いずれ7,500円分のポイントが付与されるばずです。

※本記事ではなるべく情報ソースを明示するようにしましたが、筆者は税の専門家ではありませんので、正確でない記述や間違いがあるかも知れません。あくまで参考に留め、個別の判断に迷う場合は税務署にお問い合わせ頂くようお願い致します。